MainSky

Macro

Allocation

Fund

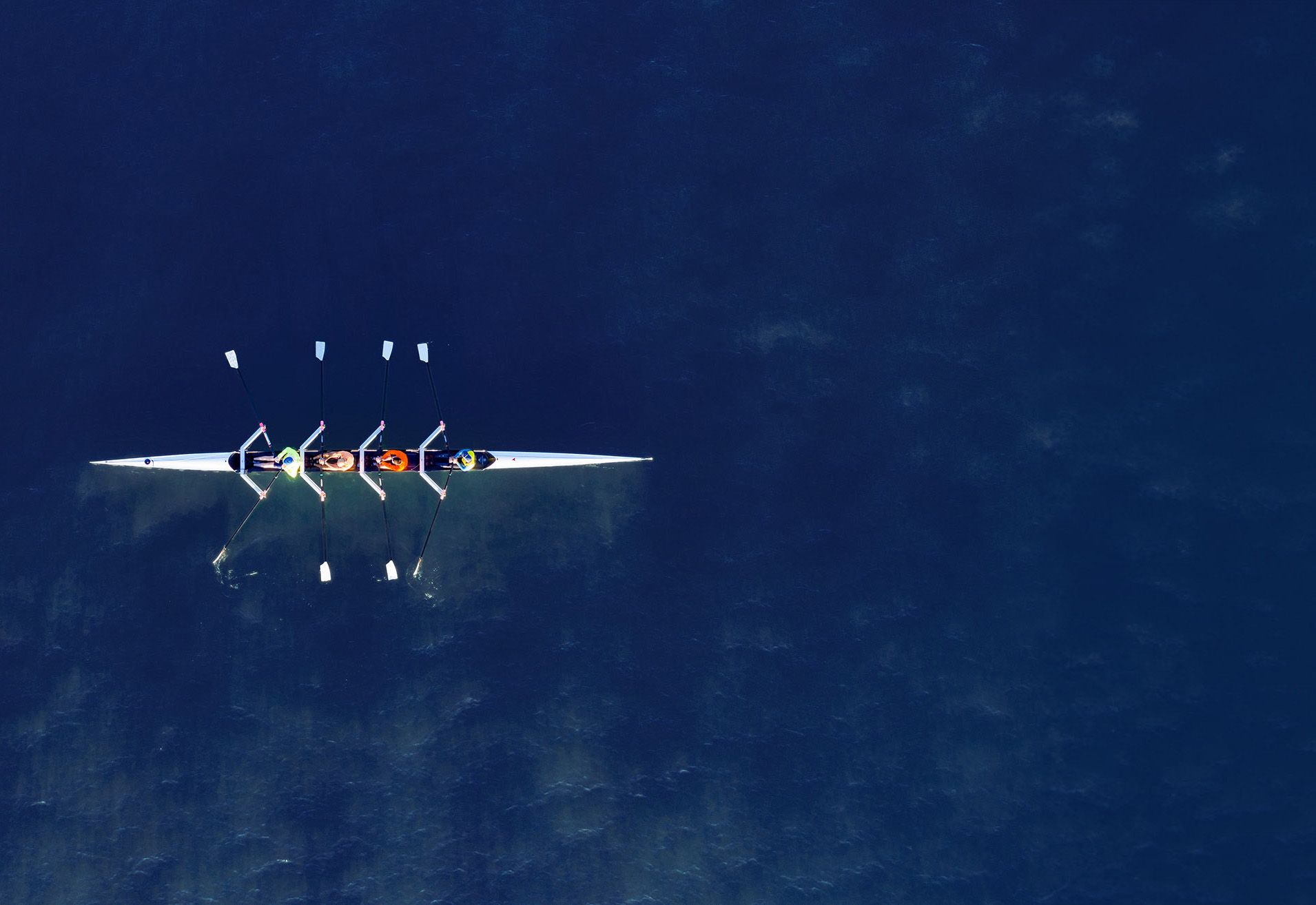

Gewinne an den Börsen in guten Zeiten zu erzielen ist einfach. Schwierig ist es, in Krisen das Kapital zu wahren. Die Segel so zu setzen, dass diese beiden Ziele erreicht werden, das ist die Fondsvision des MainSky Macro Allocation Fund.

Der MainSky Macro Allocation Fund ist der Fonds für alle Marktphasen.

Überblick

Flexibles Portfolio

Der Fonds bietet Zugang zu den globalen Aktien- und Rentenmärkten. Die Aktienquote liegt zwischen 25% und 75%.

Absolutes Performanceziel

Es wird eine positive Rendite von ca. 6% über Geldmarkt mittelfristig über den Konjunkturzyklus angestrebt.

Konsequente Portfolioanpassung

Die Fondsstruktur wird aktiv und flexibel auf das von MainSky prognostizierte Kapitalmarktumfeld angepasst.

Nachhaltig & Artikel 8

Der Fonds berücksichtigt Nachhaltigkeitskriterien und ist ein Artikel 8-Fonds nach SFDR.

| WKN | A1J42V |

| ISIN | LU0835742759 |

| Produktkategorie | Mischfonds Flexibel |

| Anlageregion | weltweit |

| Ertragsverwendung | thesaurierend |

| Laufzeit | unbegrenzt |

| Fondswährung | EUR |

| Strategiestart | 31.10.2019 |

| Verwaltungsgesellschaft | IPConcept (Luxemburg) S.A. |

| Depotbank | DZ Privatbank S.A. |

| Fondsmanager | MainSky Asset Management AG, Dr. Eckhard Schulte |

| max. Ausgabeaufschlag | 5,00% |

| Laufende Kosten | 1,44% p.a. |

| Erfolgsabhängige Vergütung | keine |

| Mindestanlagesumme | keine |

| Kapitalbeteiligungsquote nach InvStG | mindestens 25% |

| SFDR-Kategorie | Artikel 8 |

Globaler Zinssenkungszyklus nimmt Fahrt auf

Der globale Zinssenkungszyklus sollte im dritten Quartal weiter Fahrt aufnehmen. Nachdem mit der EZB, der schweizerischen Nationalbank SNB und der schwedischen Riksbank schon einige G10-Notenbanken im zweiten Quartal die Zinsen gesenkt haben, sollte im dritten Quartal mit der US-Fed die wichtigste Notenbank der Welt folgen. Wir erwarten eine erste Zinssenkung im September, gefolgt von einem weiteren Zinsschritt im Dezember. Aber auch die EZB sollte in Q3 weiter Zinssenkungen folgen lassen. Möglich wird dies durch einen weiteren Rückgang der Inflation über den Spätsommer. In der Eurozone sollte das 2%-Ziel Ende Q3 erreicht werden und in den USA sollte sich die Disinflation ebenfalls fortsetzen, auch wenn hier erst 2025 mit einer Inflation im Zielbereich der Fed zu rechnen ist. Wachstumsseitig erwarten wir ein stabiles Umfeld. In den USA schwächst sich das Wachstum über den Sommer vermutlich weiter ab, ein Abgleiten in eine Rezession ist aber wenig Wahrscheinlich. Die Eurozone wird hingegen weiterhin Stabilität bei niedrigem Realwachstum zeigen.

Aktien weiter übergewichten

Die Kombination aus Zinssenkungen bzw. niedriger Zinsvolatilität einerseits und hohem nominalen Wachstum stellt ein unverändert günstiges Umfeld für die Aktienmärkte dar. Das hohe Nominalwachstum stützt die Unternehmensgewinne und die Zinssenkungsperspektive bzw. die niedrige Zinsvolatilität untermauert die Bewertungen an den Aktienmärkten. Hinzu kommt, dass gerade in den USA die angebotsseitigen Verbesserungen der Wirtschaft einen Produktivitätsschub auslösen, welcher sich positiv auf Margen und Gewinne auswirkt. Wir erwarten, dass sich die positive Gewinnentwicklung fortsetzen wird. Das von uns beschriebene Makroumfeld spricht grundsätzlich auch in diesem Quartal dafür, eine überdurchschnittliche Risikoauslastung im Fonds zu implementieren.

Fokus auf US Large Caps und Wachstumsaktien

Unser bisheriger Aktienfokus auf US Big Tech/Growth hat sich in den vergangenen Quartalen gut ausgespielt. Wir setzen hier weiterhin den Aktienschwerpunkt; das beschriebene zyklische Umfeld ist unverändert unterstützend und die KI-Fantasie in Verbindung mit den angebotsseitigen, disinflationären Verbesserungen der US-Wirtschaft schafft strukturell ein sehr attraktives Investitionsumfeld. Die überragende Margen- und Gewinnstärke unterscheidet die heutige Bewegung klar von der IT-Blase Anfang der 2000er Jahre. Ergänzt wird unser Aktienexposure durch Dividendentitel, welche niedrigere Bewertungen als Wachstumsaktien aufweisen und somit für Robustheit im Portfolio sorgen. Unsere Allokation in Europa und Asien bleibt gering, Small Caps und Emerging Markets werden weiterhin nicht allokiert.

Kurze Duration und weniger High Yield

Auf der Rentenseite bleibt es bei unsere Skepsis gegenüber langen Laufzeiten. Die inverse Zinsstrukturkurve und die weiterhin robuste Konjunktur sprechen gegen lange Duration, ebenso wie das anhaltend hohe Anleihenangebot aufgrund der Haushaltsdefizite. Für Unternehmensanleihen mit kurzen Laufzeiten existiert noch immer ein gewisser Renditeaufschlag, dieser ist trotz der fortgeschrittenen Spreadkompression risikoadjustiert noch immer interessant. Wir optimieren weiterhin das Durations-/ Renditeverhältnis im Fonds und halten das Durchschnittsrating im guten Investmentgrade-Bereich.

Performance

| Jahr | Jan | Feb | Mrz | Apr | Mai | Jun | Jul | Aug | Sep | Okt | Nov | Dez | Jahr |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 2019 | 0,14 | 1,01 | 1,15 | ||||||||||

| 2020 | 0,37 | -0,41 | -7,89 | 5,13 | 1,18 | 0,51 | 1,32 | 2,20 | -1,13 | -0,38 | 4,91 | 0,48 | 5,84 |

| 2021 | 1,35 | -0,60 | 2,09 | 0,32 | 0,17 | 2,38 | 0,69 | 1,53 | -2,41 | 2,74 | 1,39 | -0,28 | 9,67 |

| 2022 | -5,32 | -2,12 | 0,96 | -1,51 | -2,02 | -3,30 | 6,19 | -2,42 | -6,54 | 1,52 | 2,16 | -1,80 | -13,88 |

| 2023 | 3,76 | -0,40 | -1,69 | 0,38 | 1,58 | 0,69 | 2,14 | -2,22 | -1,29 | -2,10 | 4,18 | 4,12 | 9,22 |

| 2024 | 2,36 | 0,76 | 1,76 | -1,42 | 1,11 | 2,68 | -0,11 | 7,30 |

Die historische Wertentwicklung ist kein verlässlicher Indikator für die künftige Wertentwicklung.

Wertentwicklung nach BVI-Methode, d.h. ohne Berücksichtigung des Ausgabeaufschlags. Die auf Fondsebene anfallenden Kosten (z.B. die Verwaltungsvergütung) wurden berücksichtigt. Die auf Kundenebene individuell anfallenden Kosten (z.B. Depotgebühren, Provisionen und andere Entgelte) wurden in der Darstellung nicht berücksichtigt und würden sich bei Berücksichtigung negativ auf die Wertentwicklung auswirken. Die Depotkosten ergeben sich aus dem Preis- und Leistungsverzeichnis Ihrer Bank.

FONDs zeichnen

Der MainSky Macro Allocation Fund kann über viele Online-Broker, Banken oder direkt über Anlageberater, Honorarberater und unabhängige Finanzdienstleister erworben werden.

Zum Kauf des Macro Allocation Fund müssen Sie die WKN

A1J42V

in die Eingabemaske bei Ihrem Online-Depot eingeben oder diese mit zu Ihrem Bank- oder Finanzberater mitnehmen und den Kauf veranlassen.

Wo Chancen sind, sind auch Risiken

Generell birgt jede Investition das Risiko eines Kapitalverlustes.

Ausführliche Informationen zu Risiken entnehmen Sie bitte dem aktuell gültigen Verkaufsprospekt. Beachten Sie insbesondere diese Risiken:

- Aktienkurse können markt-, währungs- und einzelwertbedingt relativ stark schwanken

- Risiko eines Zahlungsausfalls eines Anleiheemittenten

- Währungsrisiken durch nicht auf Euro lautende Titel

- Dividenden sind eine freiwillige Leistung von Unternehmen und somit nicht garantiert; sie können steigen, fallen oder ganz gestrichen werden

Portfoliostruktur

Stand 30. Juni 2024, ändert sich im Zeitablauf

Asset Allocation und Faktorausrichtung

Aktienstruktur

Rentenstruktur

Währungen & Kennzahlen Gesamtportfolio

| Macaulay Duration | 4,25 Jahre |

| Yield to Maturity | 4,6 |

| VaR 10 Tage, 99% | 3,47 |

| Durchschnittsrating, kapitalgewichtet | A |

| KGV | 21,43 |

| Dividendenrendite | 2,08 |

Die Fondsentwicklung jeden Monat direkt in Ihre Inbox

Bleiben Sie über die Fondsentwicklung informiert und erhalten Sie unseren monatlichen Fondsüberblick per E-Mail

Jetzt zeichnen:

Der MainSky Macro Allocation Fund kann über viele Online-Broker, Banken oder direkt über Anlageberater, Honorarberater und unabhängige Finanzdienstleister erworben werden.

Zum Kauf des Macro Allocation Fund müssen Sie die WKN

A1J42V

in die Eingabemaske bei Ihrem Online-Depot eingeben oder diese mit zu Ihrem Bank- oder Finanzberater mitnehmen und den Kauf veranlassen.

Disclaimer:

Dies ist eine Marketing-Anzeige. Bitte lesen Sie den Prospekt und das KID, bevor Sie eine endgültige Anlageentscheidung treffen. Verbindliche Grundlage für den Kauf des MainSky Macro Allocation Fund sind das Basisinformationsblatt (KID), der jeweils gültige Verkaufsprospekt mit dem Verwaltungsreglement bzw. der Satzung, der zuletzt veröffentlichte und geprüfte Jahresbericht und der letzte veröffentlichte ungeprüfte Halbjahresbericht, die in deutscher Sprache kostenlos bei der IPConcept (Luxemburg) S.A. (société anonyme), 4, rue Thomas Edison L-1445, Strassen, Luxembourg, (siehe auch https://www.ipconcept.com/ipc/de/fondsueberblick.html) erhältlich sind. Risiken sind dem Verkaufsprospekt zu entnehmen. Der Verkaufsprospekt und die KIDs müssen vor dem Kauf dem Anleger zur Verfügung gestellt werden. Die steuerliche Behandlung ist von den individuellen Verhältnissen jedes einzelnen Anlegers abhängig. Die Werbemitteilung dient ausschließlich Informationszwecken und stellt keine Aufforderung zum Kauf oder Verkauf von Fondsanteilen dar. Insbesondere ist dem Empfänger empfohlen, nötigenfalls unter Einbezug eines Beraters die Informationen in Bezug auf ihre Vereinbarkeit mit seinen persönlichen eigenen Verhältnissen, auf juristische, regulatorische, steuerliche und andere Konsequenzen zu prüfen. Hinweise zu Chancen und Risiken entnehmen Sie bitte dem aktuellen Verkaufsprospekt. Es kann keine Zusicherung gemacht werden, dass die Anlageziele erreicht werden. Diese Werbemitteilung wendet sich ausschließlich an Interessenten in den Ländern, in denen die genannten Fonds zum öffentlichen Vertrieb zugelassen sind.

Der Fonds wurde nach luxemburgischem Recht aufgelegt und ist in Luxemburg, Deutschland, Österreich und der Schweiz zum Vertrieb zugelassen. Der Fonds darf in den Vereinigten Staaten von Amerika ("USA") sowie zugunsten von US Personen nicht öffentlich zum Kauf angeboten werden. Die Verwaltungsgesellschaft kann beschließen, die Vorkehrungen, die sie für den Vertrieb der Anteile ihrer Organismen für gemeinsame Anlagen getroffenen hat, gemäß Artikel 93a der Richtlinie 2009/65/EG aufzuheben.

Weitere Informationen zu Anlegerrechten in deutscher Sprache sind auf der Homepage der Verwaltungsgesellschaft (www.ipconcept.com) einsehbar. www.ipconcept.com/ipc/de/anlegerinformation.html Die Dokumente können ebenfalls bei der Einrichtung, ERSTE BANK DER OESTERREICHISCHEN SPARKASSEN AG, Am Belvedere 1, A-1100 Wien bezogen werden.

Für Anleger in der Schweiz: Vertreterin ist die IPConcept (Schweiz) AG, Münsterhof 12, Postfach, CH-8022 Zürich und die Zahlstelle ist die DZ PRIVATBANK (Schweiz) AG, Münsterhof 12, Postfach, CH-8022 Zürich. Der Verkaufsprospekt, die wesentlichen Anlegerinformationen sowie der Jahres- und Halbjahresbericht können kostenlos bei der Vertreterin in der Schweiz bezogen werden.

Fondsvolumen und Performance auf der Startseite beziehen sich auf den letzten verfügbaren Fondsbewertungstag.